Они будут по-прежнему нашими, но просто находиться у другого человека или организации. Также можно взять и потратить часть. А затем оставшееся (или возвращённый долг) снова поменять на рубли. В течение всего времени мы будем располагать суммой или долговым обязательством. В случае торговли на форекс всё обстоит в не совсем привычном виде. Здесь есть такое понятие, как маржа — сумма обеспечения. Или ещё есть название гарантийное обеспечение, но оно больше в ходу у фондовых брокеров.

Для того чтобы понять, что такое маржа на форекс, нужно разобраться с процессом заключения сделки. Если мы покупаем одну валюту за другую, то нам нужно, как и в примере с обменником, отдать какую-то часть денег, чтобы получить другую. В нашем случае это обмен валюты, но только реальной поставки не происходит, в этом и отличие от реального обмена в банке.

То есть мы как бы купили евро за доллар, но из-за того, что сделали это в электронном пространстве форекс через брокера, никто нам не даёт эти евро, у нас по-прежнему остаются доллары. Но при этом прибыль или убыток начисляются так, как будто мы их действительно держим. Такой подход у многих вызывает чувство недоверия, так как считается, что без реальной поставки это чем-то напоминает азартную игру. Однако, такие заявления абсолютно беспочвенны, просто нужно понимать весь механизм маржинальной торговли, который будет рассмотрен позже.

Таким образом, вместо полученных евро у нас под сделку резервируется сумма денег — та самая маржа. Это обеспечение, которое делает невозможным убыток брокера в случае сильных движений на рынке сопровождающихся снижением ликвидности. Если бы не было маржи, то в этом случае у нас была бы возможность на одну тысячу долларов купить сколько угодно других валют, и ещё и эти валюты между собой торговать.

Однако, есть ограничения и именно они делают такой хаотичный процесс невозможным. Рассмотрим на примере, как формируется маржа. Допустим, есть депозит с десятью тысячами долларов. Покупаем уже упомянутую пару EUR/USD объёмом 1 лот. Эти деньги будут задействованы и отразятся в графе «маржа» торгового терминала. Вообще, все деньги делятся на три отдельные категории:

- Баланс. Это сумма средств, которую изначально внёс трейдер и к которой прибавлены все результаты его закрытых сделок. Как положительные, так и отрицательные.

- Маржа. Сумма всех задействованных в сделках средств. Иногда добавляется ещё одна графа — свободная маржа. Это значительно облегчает расчёты объёмов сделок, так как не надо делать это вручную.

- Эквити, также встречается название «средства». Этот показатель наиболее важный, так как баланс не отражает результата ещё не закрытых сделок. Представляет собой всё тот же баланс, но только с добавлением к нему всех текущих ещё незакрытых сделок. То есть, если баланс, например, 1000$ и есть ещё две сделки с результатами на данный момент +120$ и −40$, то в графе средства будет сумма 1080$, что и есть отражение реального количества денег на счету прямо сейчас. Если сделки закрыть, то баланс, соответственно, станет 1080$.

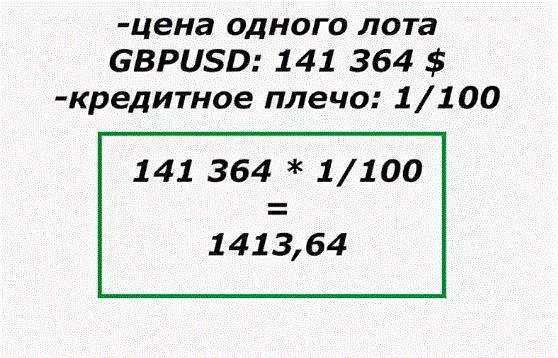

Каждая открытая сделка приводит к тому, что под неё выделяется маржа. Одна сделка — одна величина, две сделки — уже другая. Это обязательно нужно учитывать в торговле. Теперь рассмотрим как формируется величина маржи, от чего зависит. Как известно, 1 лот — это 100 000 единиц базовой валюты.

Если мы торгуем парой с долларом, то считать проще. Если же это кросс, то расчёт будет сложнее. Итак, покупая австралийский доллар за американский доллар по курсу 1.0000, мы получаем маржу в 1000$. Это с учётом стандартного кредитного плеча, которое даёт брокер — 1:100.

Если мы будем совершать ту же сделку, но по цене уже 2.0000, то у нас маржа составит 2000$. То есть её величина зависит от текущей котировки — это важный момент, который многие упускают из виду, а ведь валютные пары не стоят на месте, и может возникнуть ситуация, когда трейдер по памяти рассчитывает на одно значение, а оно по факту совершенно другое. Сильные колебания происходят редко, но маржа в совокупности по всем торгуемым инструментам может меняться довольно значительно.

На что влияет показатель маржи

Как уже было сказано, есть маржа, а есть свободная маржа. Простыми словами, второй показатель демонстрирует количество свободных средств, которые можно задействовать в новых сделках. Если совокупный объём открытых позиций слишком большой, то при попытке открыть ещё одну выскочит надпись, что не хватает средств. В этом случае придётся отказываться от входа, либо уменьшать объём. Также есть вариант освободить средства из маржи, закрыв какую-либо сделку.

Но не стоит забывать о том, что у разных валютных пар разные размеры залога на 1 лот позиции. То есть может получиться так, что позицию закрыли, а средств всё равно не хватает. Все эти величины обычно можно посмотреть у своего брокера — они, как правило, публикуются в разделе торговых условий, а именно — маржинальные требования, либо же спецификация контрактов. Зная заранее объёмы, можно избежать неприятных ситуаций с нехваткой средств. Хотя, обычно достаточно совершить одну-две сделки по валютной паре форекс, как все числа отложатся в голове. Остальные же инструменты — акции, индексы и прочее лучше смотреть отдельно, они сильно отличаются.

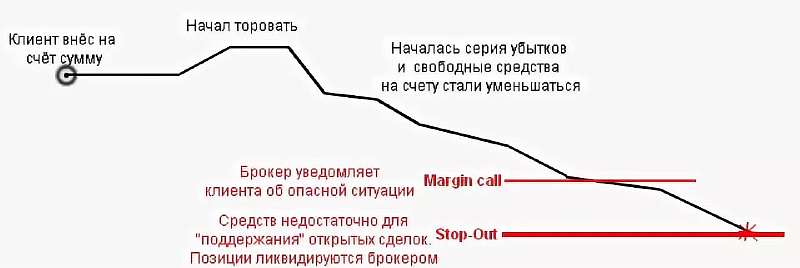

Также нужно смотреть уровень Stop out и Margin call. Они определяют ситуации, когда будет происходить самое неприятное. Что может быть для трейдера — принудительное закрытие позиций. Случается это когда маржа по открытым позициям становится больше, сумма средств. Это не только не даёт открыть новый ордер, но также и при падении до определённого значения вынуждает брокера снижать маржу путём закрытия ордеров.

Этот уровень выражается в процентах. То есть, например, уровень стоп аута в 60% принудительное закрытие будет происходить в тот момент, когда имеющихся денег станет меньше, чем 60% от маржи по позициям. В этом случае обычно закрывается сделка с наибольшим убытком, а не с наибольшим объёмом.

Далее, если цены продолжают двигаться не туда, куда хотел трейдер, происходит последовательно закрытие по одной позиции каждый раз, когда уровень маржи падает ниже 60%. Если был открыт только один большой ордер, то на счету останется какая-то сумма. А вот в случае большого количества не очень крупных позиций можно в итоге после постоянных срабатываний стоп аута остаться совсем с копейками.

Особенности расчёта маржи

Помимо стандартных ситуаций, также часто бывает, что некоторые условия влияют на итоговое значение маржи. Они возникают по разным причинам, рассмотрим основные:

- Локирование позиций, часто применяемое на форекс. Если трейдер открывает покупку евро за доллар объёмом 1 лот, а затем открывает продажу евро за доллар так же на один лот, то размер маржи по второй позиции, как правило, составляет от 25% до 50% маржи по первой позиции. То есть встречные ордера снижают нагрузку, саму величину нужно всё также смотреть у брокера, тут всё зависит только от него.

- Увеличение маржинальных требований со стороны брокера. Такие ситуации возникают нередко. Из обычных — увеличение маржи в пятницу перед закрытием рынка. Связано это с тем, что на выходных может произойти гэп, то есть при достаточном его размере в понедельник у трейдера может получиться отрицательный баланс. В этом случае убытки свыше размера депозита берёт на себя брокер, так как клиент не может потерять денег больше, чем у него есть.

Возникновение в мире нестабильной ситуации. Яркий пример — выход Великобритании из состава Евросоюза. Каждое малейшее заявление любого представителя той или иной стороны вызывает резкие движения в парах с британским фунтом. Соответственно, снижается ликвидность, растут риски, дилинговые центры и брокеры страхуются, повышая требования по обеспечению позиций. Подобные ситуации могут привести к внезапному стоп ауту, если задействована слишком большая маржа, которая будет далее увеличена за счёт позиций по такой нестабильной валюте.